【期限は10ヶ月】相続税申告書を早めに出しておくメリット【税務署が教えてくれることも】

相続税の申告と税金支払いの期限は、

亡くなられてから10ヶ月以内にしなければなりません。

だいたいの方が四十九日が終わってから、遺産調査して相続税申告に取り掛かることになります。

で、ここでたまに、申告期限まではまだ時間があるのだから、ゆっくりと遺産分割などの作業をやって、期限前に相続税申告書を出そうかな、と考える方もいらっしゃいます。

また、身近な人を失った喪失感などで相続税申告に前向きになれない方もいて、その場合は取り掛かりからして遅くなってしまいます。

ところが、相続税申告書は早めに終わらせておけば良いことが結構あります。

そのメリットをまとめてみました。

目次

相続税申告書を早めに出しておくメリット

まとめると、以下の点です。

- 税務署が間違いや申告漏れの情報を教えてくれる(税務署・担当者にもよる)

- 余裕をみて行動しておかないと、焦って失敗してしまう

- 申告期限内ならば、何回でも出し直しOK

税務署が間違いや申告漏れの情報を教えてくれる(税務署・担当者にもよる)

いちばんお伝えしたいのが、この点です。

税務署で提出された申告書は受付で一旦受理されます。

この時、中身は全く見られません。

受付印を貰って終わりです。

で、その後になってまずは税務署の担当者がザッと申告書をチェックをします。

この時の一時チェックで分かる明らかなミスや、申告漏れなどは、税務署が教えてくれることがあります。

具体的には、

- 相続税の計算そのものを間違っているケース(手書きの申告書など)

- 2割加算を忘れているケース

特に有難いのが、

- 相続時清算課税制度の適用が漏れているケース

などです。

下2つは実際に身近な税理士さんの話で、税務署から連絡が来て教えてくれたそうです。

ところが、そのザッとでもチェックするタイミングというのが税務署の外からでは分かりません。

チェックするタイミングが申告期限を過ぎていれば、明らかな間違いがあったとしても、わざわざ税理士や相続人のかたに連絡してもらえるかどうかの可能性は低くなるんじゃないかな、と思われます。

なぜなら、連絡してきた時点ですでに期限には間に合わないとなれば、「なんで今ごろになって言ってくるんや!」と税理士・納税者サイドに不満を持たれてしまうことなどが想定されるからです。

だから、一日でも早いに越したことは無いんですね。

ただ、間違いがあったりしても、必ず税務署から連絡が来るわけではありません。

あくまで税務署のサービスとして教えてくれているだけで、この連絡が無いからといって彼らを責めることは出来ません。

そのため、過度の期待は禁物ですが、早めに申告書を出しておくことで、連絡してくれる可能性が少しでも高まるとは思います。

実際にあった恐いハナシ(税理士さん向け)

申告期限2ヶ月前に無事、相続税の申告を終えた税理士のA先生。

ところが、その後2週間が経ったところで税務署から電話が。

普通はこんなに早く連絡は来ません。

税務署職員「A先生が○月×日に出された○○様の申告書ですが、確認しましたところ、平成○○年に相続時清算課税での贈与を受けられているようなのですが…。」と!

A先生「え!?相続人に聞いても、無い、との回答だったのですが。」

税「とはいえ、△△税務署に2005年に贈与税申告書が出ております。」

A「そうですか。改めて確認してみます。ご連絡ありがとうございました!」

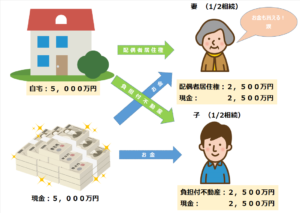

実際に、相続人が10年以上前に自宅を購入するための資金の贈与を受け、その時に「相続税清算課税制度」を適用していました。

本人からすれば家を買ってもらったということも含め、すっかり忘れていたのだそう。

本来であれば、絶対に相続税申告書に書かなければいけない財産です。

これが漏れているなんて、税理士としてゾッとします。

ただ、税務署から連絡があったのも申告期限内のことでしたので、期限内にもう一度申告書を作成しなおして申告と税金支払いを済ませ、事なきを得ました。

相続時清算課税制度については、こちらの記事も読んでみてください。

ちょっと待って!相続時精算課税制度を使った贈与で一時の税金を逃れるのは止めてください。

余裕をみて行動しておかないと、焦ってミスしてしまう

相続手続きは相続税申告だけではありません。

預金の分割や不動産登記、クルマなどの名義変更など多岐にわたります。

そのため、まだまだ時間があると思っていても、なんだかんだと作業に忙殺されて、相続税申告作業が期限ギリギリまで放置されてしまう、ということも考えられます。

申告期限前に焦って行動すれば、財産評価などでミスしてしまう可能性が高まります。

そういったことを防ぐためにも、期限までに余裕をもって相続税申告を完了させるほうが良いでしょう。

申告期限内ならば、何回でも出し直しOK

10か月の申告期限内での提出であれば、その間で最後に出したものがその人の相続税申告書として取り扱われます。

もちろん同じ人が2回以上提出すると、税務署から確認の連絡は来ますが。

この点は、法人税や所得税でも同じです。

そのため、後から何か財産が見つかった場合など、1回相続税申告書を出していたとしても、申告期限内ならもう一度出しなおせば済みます。

これが申告期限後ですと、修正申告扱いになり余計な税金がかかってしまいます。

早めに出しましょうね。

結論:出来るだけ余裕をもって提出しましょう

10か月あるからといって寝かせすぎない。

早めに提出して悪いことはひとつもありません。

また、簡単な間違いや適用漏れなどは税務署側から教えてくれることもありますので、是非相続税の申告書は早めに終わらせるように心がけましょう。

梅田中央税理士事務所ではいつでも相続税申告のご相談をお待ちしております。

相談は無料です。

この記事を書いたひと

事務所運営2023年2月1日事務員さん募集します 時給1,400円~

事務所運営2023年2月1日事務員さん募集します 時給1,400円~ 事務所運営2021年1月21日独立して2年6か月が経過しました。独立2年目を振り返ってみます。

事務所運営2021年1月21日独立して2年6か月が経過しました。独立2年目を振り返ってみます。 相続税2021年1月6日【遺産相続冒険譚】ティティの奇妙な冒険 ~矜持と高楊枝~ 第12話

相続税2021年1月6日【遺産相続冒険譚】ティティの奇妙な冒険 ~矜持と高楊枝~ 第12話 事務所運営2020年12月22日【ふたたびリモートワークのお知らせ:2021年1月5日まで】大阪府コロナ警戒警報に伴う当事務所の対応

事務所運営2020年12月22日【ふたたびリモートワークのお知らせ:2021年1月5日まで】大阪府コロナ警戒警報に伴う当事務所の対応