【2020年4月以降】配偶者居住権の有効活用【節税になる】

こんにちは。大阪梅田で相続専門の税理士をしている塚本です。

2020年4月1日より「配偶者居住権」という法定の権利が民法改正によって創設されます。

配偶者が居住していた被相続人所有の建物について、遺産分割等により、終身又は一定期間、配偶者が居住することができる法定の権利を創設。

(民法1028条)

現在、公正証書遺言の作成のお手伝いをしているお客さまの事例で、配偶者居住権を活用出来れば節税になるパターンが出てきました!

そのことを深堀りしたいと思います。

目次

配偶者居住権とは

ポイント

- 配偶者(主に奥さま)が自宅の住む権利「配偶者居住権」に財産価値を設定

- 自宅の所有権+配偶者居住権=土地・建物の時価

- 配偶者居住権+現金を相続できる余地が生まれ、生活が安定する

- 配偶者の死亡によって消滅する(二次相続時に相続税は掛からない)

いつから?

- 2020年4月1日以後に開始する相続に対して適用

それまでに亡くなられた場合、例えば2020年3月31日に亡くなられた場合、配偶者居住権の規定は使えません。

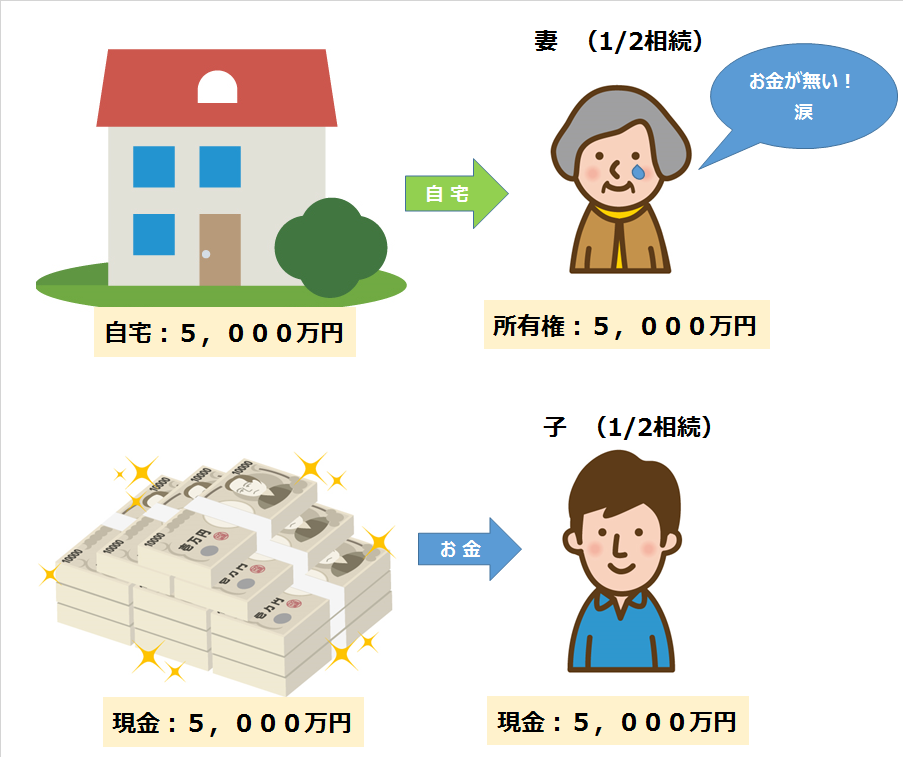

簡単な事例

相続財産:自宅5,000万円、現金5,000万円

相続人:妻・子1人

法定相続とする

改正前(自宅の所有権を取得)

改正前であれば、奥さまが安心して自宅に暮らしていくためには、自宅の所有権そのものを相続する必要があります。

ただ、これだと現金が相続できません。

老後の不安は残ったままです。

子どもと円満な関係が築けていれば、一次相続時は全て配偶者に相続させることもあるでしょう。

また、子どもが家を相続しても「ずっと住んでいてええんやで」ということも考えられます。

ところが、親子の仲が悪かったり、前妻の子との相続であったりする場合は、しっかりと法定相続分を主張されるおそれがあり、生活の安定性は脅かされたままでした。

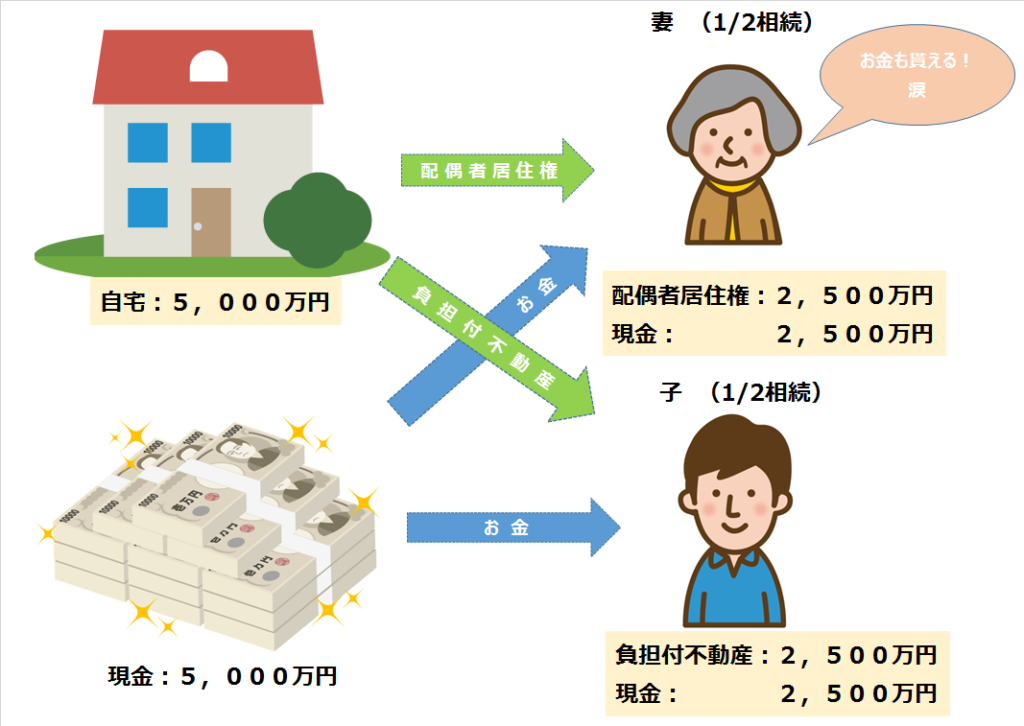

改正後(自宅の配偶者居住権を取得)

民法改正により自宅(建物・土地それぞれ)を、

- 住む権利 「配偶者居住権(敷地利用権)」

- 持つ権利 「所有権」

に分けて、住み続ける権利だけを相続できるようになりました。

これによりお金も相続できる余地が生まれます。

配偶者の生活の安定を図ることが出来るようになります。

(参考)配偶者「短期」居住権とは?(民法1037条)

- 遺産分割が終了するまでの間、無償で自宅に住み続けられる

- 相続税の課税対象にはならない

- 遺産分割協議が調わず長引いた場合でも配偶者の生活は守られる

これは登記などせずとも発生するものとして、民法で定められました。

遺産分割で揉めると場合によっては3年を超えて争うこともあります。そういった場合でも配偶者の生活基盤を安定させるための制度になります。

配偶者居住権の計算方法は?

具体的な計算を確認しておきましょう。

- 建物 住む権利(配偶者居住権)

- 建物 持つ権利(所有権)

- 土地 住む権利(敷地利用権)

- 土地 持つ権利(所有権)

の4つに分かれます。

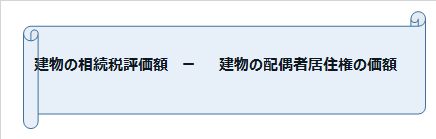

建物

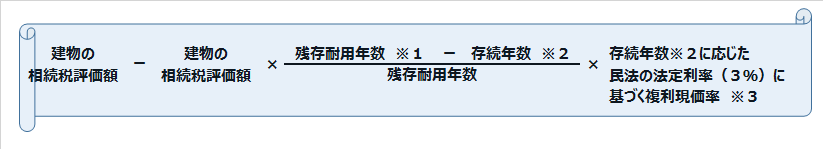

配偶者居住権の価額(相法23条の2第1項)

これが一番、複雑です。

ただ、必要な情報さえ分かれば、算出自体はわりと簡単にできます。

以下が計算式になります。

※1 法定耐用年数×1.5倍-経過年数

※2 原則として配偶者の平均余命。協議等で定めた年数も可能

※3 終了時の価値を現在の価値に割り戻すための利率

「建物の相続税評価額」は?

建物の相続税評価額 = 「固定資産税評価額」

です。

「固定資産税の課税明細」を見ればそのままの金額が載っておりますので、そちらを使用します。

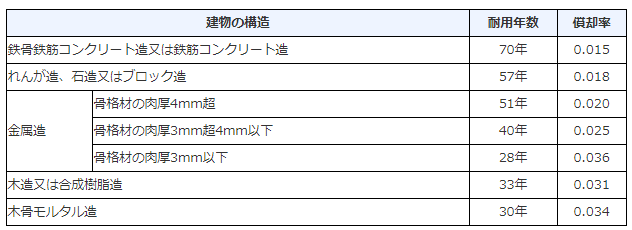

「残存耐用年数」って?

「自宅にあと何年住めそうか?」を確認します。

建物の構造に応じた法定耐用年数(1.5倍済)は以下の通り。

(※国税庁HPより)

建物の構造については「固定資産税の課税明細」か「登記簿謄本」などで確認できます。

ここから、経過年数(築年数)を引いて「残存耐用年数」を算出します。

「存続年数」とは?

原則として、「配偶者の平均余命」になります。

または、「遺産分割協議などで定めた期間」のいずれか短いほうになります。

平均余命については、厚生労働省が簡易生命表をHPで公表しているので、そちらの最新のものを使用します。

H30年はこちら。(厚生労働省HPにジャンプします)

平均余命については、以下の記事も読んでみてください。

節税対策の贈与は早い方が良いけど、はじめるのに遅すぎることはない!あなたは何歳まで生きられますか?

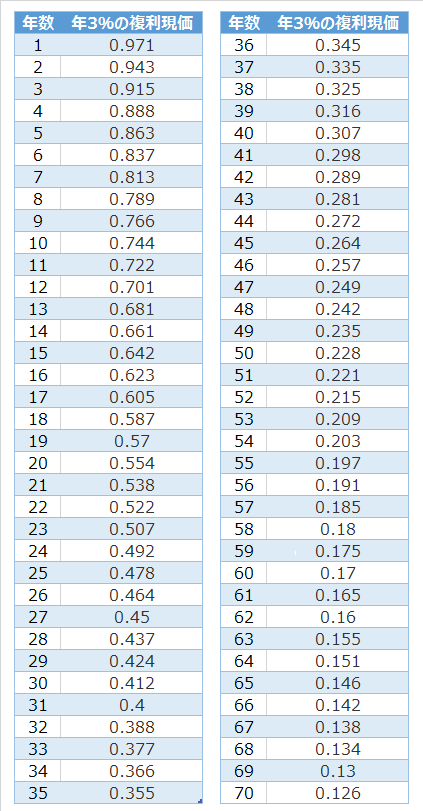

「存続年数に応じた民法の法定利率(3%)に基づく複利現価率」とは?

長い名称でよく分かりにくいですね。。

要するに、「将来の価値が今はナンボやねん!」を算出するためのものになります。

民法の法定利率は、3%(2020年から3年間。以降3年ごとに見直します)になります。

その3%に基づく複利現価率は国税庁HPに記載されています。

これに基づけば、10年後の1,000円は現在では744円ですよ、となります。

複利表(国税庁HP)

イメージとしては、

- 終了時に所有者が利用できる価値を計算し、

- それを現在価値まで割り戻して

- 建物全体の時価から2.を引いた残り

ということになります。(文章だと伝えづらいですね、すみません汗)

計算結果がマイナスに? ⇒ 全額が「配偶者居住権」に

築年数の古い建物など、法定耐用年数を超過している場合も結構あります。

また、配偶者の年齢が若く存続年数が長い場合には、建物の残存耐用年数を超えることもあります。

いずれの場合でも分数のところで計算結果はマイナスとなります。

ただ、この場合マイナスではなく、その項を0として計算することになります。

そのため、結果的に建物の全額が「配偶者居住権」になり、所有権の評価額が0になります。

建物所有権の価額(相法23条の2第2項)

所有権は差引くだけですので、配偶者居住権が算出できれば、すぐに算定できます。

具体例

配偶者:妻 82歳

建物の構造:軽量鉄骨(厚さ3mm以下)

耐用年数:28年

経過年数:3年

建物の相続税評価額:1,000万円

居住権は終身とする。

残存耐用年数は28年から経過3年を引いた25年です。

82歳女性の平均余命は10年です。

10年の複利現価率は0.744です。

計算すると、

1,000万円ー1,000万円×(25年ー10年)/25年×0.744 ≒ 554万円となりました。

これが配偶者居住権の評価額になります。

そして、1,000万円からこの554万円を引いた446万円が所有権の評価額となります。

配偶者居住権の評価額は、

- 配偶者の年齢が若く

- 建物の耐用年数が短く

- 建物が古い

ほど大きくなるように計算されます。

ただ建物が古くて耐用年数が短いということは、そもそもの相続税評価額が低いはずですので、相続財産全体に与える影響も小さくはなります。

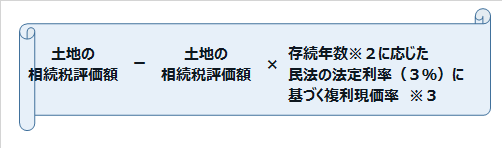

土地

敷地利用権の価額(相法23条の2第3項)

土地のほうが計算構造は簡単です。

ただ、相続税評価額の算出は必要になります。

相続税評価額に、残存年数(平均余命)の複利現価率を乗じて算出します。

土地所有権の価額(相法23条の2第4項)

こちらも敷地利用権から差引くだけになります。

具体例

配偶者:妻 62歳 (平均余命27年、複利現価率0.45)

土地の相続税評価額:3,000万円

敷地利用権の評価額は、3,000万円ー3,000万円×0.45=1,650万円になります。

所有権の評価額は、3,000万円ー768万円=1,350万円となります。

まだまだ長く住む予定ということもあり、敷地利用権のほうが高く評価されますね。

節税のための活用方法

ポイントは、冒頭にも記載しましたが、

- 配偶者の死亡によって消滅する(二次相続時に相続税は掛からない)

という点になります。

ここを上手く活用すれば、一次相続と二次相続のトータルで支払う税金が抑えられ、節税が可能になります。

計算方法などで長くなりすぎました。

具体的な計算などについては、次回、記事にしたいと思います。

配偶者居住権について知りたい、損したくない!という方は是非お問合せくださいませ。

この記事を書いたひと

事務所運営2023年2月1日事務員さん募集します 時給1,400円~

事務所運営2023年2月1日事務員さん募集します 時給1,400円~ 事務所運営2021年1月21日独立して2年6か月が経過しました。独立2年目を振り返ってみます。

事務所運営2021年1月21日独立して2年6か月が経過しました。独立2年目を振り返ってみます。 相続税2021年1月6日【遺産相続冒険譚】ティティの奇妙な冒険 ~矜持と高楊枝~ 第12話

相続税2021年1月6日【遺産相続冒険譚】ティティの奇妙な冒険 ~矜持と高楊枝~ 第12話 事務所運営2020年12月22日【ふたたびリモートワークのお知らせ:2021年1月5日まで】大阪府コロナ警戒警報に伴う当事務所の対応

事務所運営2020年12月22日【ふたたびリモートワークのお知らせ:2021年1月5日まで】大阪府コロナ警戒警報に伴う当事務所の対応