【税務調査の盾】相続税申告で書面添付を必ず行っている理由をあらためて説明します。

こんにちは。

大阪の梅田中央税理士事務所、代表の塚本です。

弊事務所は1億円以上の資産家の相続税申告・対策に特化したサービスを提供しております。

幣事務所では強みのひとつとして、全件に「税理士による書面添付」を実施しており、お客様に大変喜ばれていると日々感じています。

ここで、あらためてご説明したいと思います。

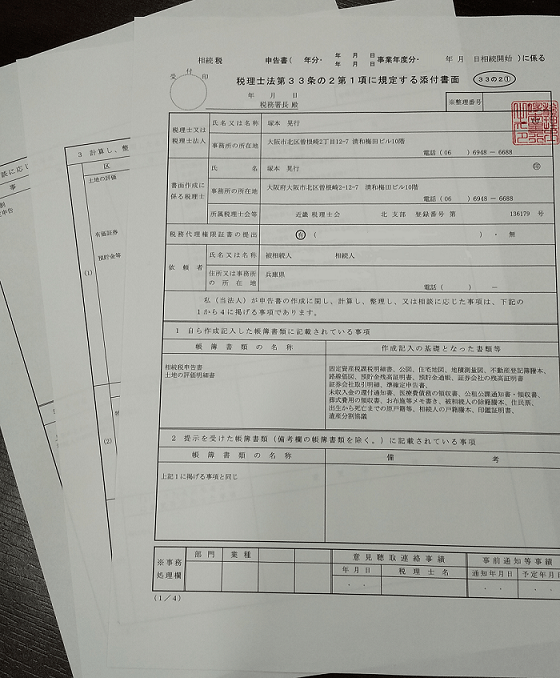

↑この書類に詳細に書いていきます。

税理士の印鑑を押すところももちろんあります。

目次

梅田中央税理士事務所では全件に税理士による書面添付を実施

お客様にとってどうしても気になるのが、申告後の税務調査。

当社では全ての案件に税理士による書面添付制度を実施しており、税務調査になる確率を引き下げております。

書面添付制度ありきでの相続税申告ですので、当然、お客様への確認事項も多いです。ですが、それだけしっかりとやるからこそ、適正な申告が出来ると信じており、お客様にも十分にご理解を頂いております。

万が一、税務署からの確認事項があったとしても私ども税理士とのやり取り(意見聴取)だけで終了することが多く、その場合は、精神的にストレスの掛かる税務署職員と顔を合わせる必要がございません。

他の税理士事務所では、お客様に選択肢として、別途一律○万円、と追加で報酬を頂いておられるケースが多いですが、梅田中央税理士事務所では、最初から書面添付を適用することを前提に作業を行っておりますので、別途費用は頂きません。

解説:「税理士による書面添付制度」とは?

税理士法第33条の2に定められた書面を申告書に別途添付するもので、税理士にのみ作成が認められているものになります。作成した相続税の申告書の内容につき、「こんなことに注意して財産を精査・評価して適正な申告を行ってますよ」ということを事前に税務署に説明するものになります。

そのメリットは下記2点です。

① 税務調査の可能性が軽減される!何かあったとしても、7割程度が税理士と税務署との話し合い(意見聴取)だけで終わる

② 加算税が掛からない(意見聴取のみの場合)

ではデメリットはというと、

① (あえていうなら)税理士にすべて打ち明ける必要がある

くらいでしょうか。

すなわち、この書面をしっかりと作りこんで添付することが、まさしく税務調査の最強の盾、となるわけです。

しかしながら、お客様にとってはとても良い制度でも、作成する税理士には責任があります。虚偽の記載などすれば懲戒処分に科されてしまいます。

税理士には、書面の内容に細心の注意を払って、かつ最も税務署が気になるであろうところを過不足無く記載する能力が求められるわけです。

直近のデータ(※)でも、書面添付制度は税理士関与の相続税申告書が提出されたうちの18.2%の適用となっており、税理士でも5件に1件程度しかやってないのが実態です。(※)財務省発表「平成29事務年度 国税庁実績評価書」より

この記事を書いたひと

事務所運営2023年2月1日事務員さん募集します 時給1,400円~

事務所運営2023年2月1日事務員さん募集します 時給1,400円~ 事務所運営2021年1月21日独立して2年6か月が経過しました。独立2年目を振り返ってみます。

事務所運営2021年1月21日独立して2年6か月が経過しました。独立2年目を振り返ってみます。 相続税2021年1月6日【遺産相続冒険譚】ティティの奇妙な冒険 ~矜持と高楊枝~ 第12話

相続税2021年1月6日【遺産相続冒険譚】ティティの奇妙な冒険 ~矜持と高楊枝~ 第12話 事務所運営2020年12月22日【ふたたびリモートワークのお知らせ:2021年1月5日まで】大阪府コロナ警戒警報に伴う当事務所の対応

事務所運営2020年12月22日【ふたたびリモートワークのお知らせ:2021年1月5日まで】大阪府コロナ警戒警報に伴う当事務所の対応